2019-11-20 地方营销 321

作者 / 科技谷说

要想得到二级市场投资者的真正看好,宝宝树可能还有许多事情要做。

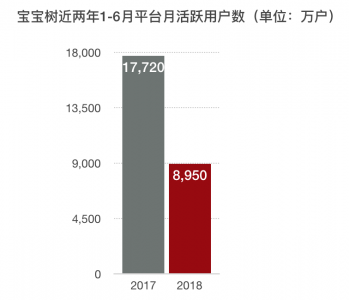

眼下,宝宝树最紧急需要应对的就是用户流失问题。根据其招股书披露的数据显示,截至2018年6月30日,宝宝树月活跃用户数量降至8950万户,去年同期为1.772亿户,月活流失超半。同时,平台三大主业务之一电商业务商品交易总额(GMV)跌至5.577亿元,去年同期为8.071亿元;付费用户数量跌至270万户,去年同期为360万户。活跃用户的大面积流失,不仅已经影响到三大核心业务之一的电商营收下降,还让整个平台模式的未来走向充满了变数。

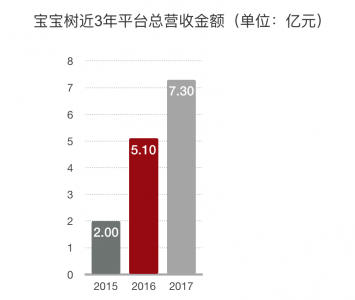

庆幸的是,宝宝树虽然活跃用户数在下降,但未影响到整个平台的营收增长。招股书显示,2015年到2017年,平台总营收分别达到了2.00亿元、5.10亿元、7.30亿元,复合年增长为91%。同时,宝宝树已建立中国最大的商业母婴群体数据库。这些可能就是吸引阿里、复星等资本大鳄投资的关键。

目前,宝宝树IPO已进入招股期,上市后,宝宝树如何破解用户活跃度降低?如何扼制电商版块营收的下降?以及快速找寻到新的盈利模式至关重要。

阿里追加投资

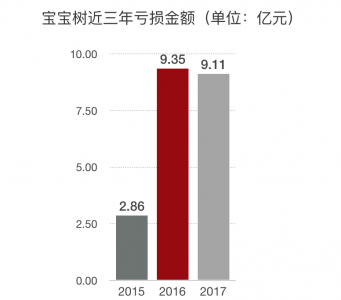

许多互联网公司都认同通过阶段性的战略性亏损,来换取未来高竞争壁垒的商业打法。对于宝宝树来说,尽管近三年来账面亏损达到21亿人民币,但并没有影响到一级市场对其的价值判断。日前,有香港媒体报道称,宝宝树战略股东阿里巴巴决定行使反稀释权,将会对宝宝树追加投资,继续认购公司IPO额度。据宝宝树披露的招股书显示,阿里巴巴(通过旗下全资子公司淘宝中国)共向宝宝树投资2.14亿美元。

获得阿里巴巴追加投资的宝宝树,目前第一股东仍然是宝宝树创始人王怀南家族持股26.09%,第二股东为复星集团持股24.84%,第三股东为好未来持股10.18%,阿里巴巴为其第四大股东持股9.9%。

理论上,阿里巴巴+好未来+复星这组黄金投资机构的押注,说明宝宝树已具备一定的爆红潜力,但是根据招股书显示,宝宝树在母婴家庭领域已深耕11年,营收构成分为广告、电商(直销和平台)、知识付费三部分。宝宝树2018年上半年总收入为4.1亿元,相较于2017年上半年的3.6亿元增加了12.6%。然而,宝宝树仍然是一个不断亏损的企业。宝宝树2015年-2017年宝宝树年度分别亏损2.86亿元、9.35亿元、9.11亿元,账面亏损扩大至21亿,经调整后盈利超过1.2亿,净利润率分别为-143.2%、-183.3%、-124.9%。

为了逐步扩大盈利,宝宝树在2018年着重发展广告业务、以及利润更高的C2M与知识付费新业务,同时电商则以与阿里深度合作来减少后端经营成本,以此来集中发挥宝宝树母婴社区的核心优势。

从结果来看,宝宝树似乎还有很长的路要走。

打折的估值

如何判断融资的价值?其实无外乎两点:其一借助投资机构的各种资源包含品牌、钱和人才等,帮助公司发展壮大;其二,让投资机构给自己做背书,抬升企业的资本估值。目前,这两点基本上在宝宝树身上都未显现。

10月25日,宝宝树在港交所已通过上市聆讯,受整个市场变得疲软影响,宝宝树大幅下调融资预期。募资额减至2亿到3亿美元,约占其股本的15%,减幅最高达七成。按照每股6.80港币到8.80港币(约合0.8682美元到1.12美元)的价格,宝宝树估值最高达到18.7亿美元。这个估值比阿里巴巴上次投资该公司时的估值大幅降低。在今年5月,阿里巴巴曾以20亿美元的估值给宝宝树投资了2.14亿美元。

除阿里轮之外,此前,宝宝树已完成六轮融资,2007年获经纬海外1000万美元A轮融资,2008年获经纬中国和经纬海外1000万美元B轮融资,2011年获海纳亚洲和宽带资本数千万美元B+轮融资,2014年获好未来(学而思)1.5亿元人民币战略投资,2015年获聚美优品等3亿美元C轮融资,2016年获复星集团、好未来(学而思)、经纬中国等30亿元人民币D轮融资。

在临门一脚的时候,公司估值遭遇打折,这让宝宝树现阶段处境非常尴尬。不过基于“二胎政策”以及全面放开生育呼声的大社会背景,财务顾问瑞银集团对宝宝树的估值给出了35亿美元至43亿美元价格,并预测其2019年市盈率将达到29.8倍至37倍。

不稳定的收入来源

不管是熊市,还是牛市,对于基本面较好的潜力股而言,投资者基本上不会误判。

现阶段,宝宝树的营收主要有三块:广告(占比51.01%)、电商(45.60%)、知识付费(3.40%)。

其中广告业务版块有2种形式,一个是CPM(Cost Per Thousand) 顾客按照1000次浏览为基础,购买广告服务。另外一个是CPC (Cost Per Click),顾客每点击一次广告,就计入一次收入。

两种广告方式的收入确认,得以点击量为基准,只是CPM的点击量以1000次数量级为计费标准,而CPC的点击量以单次为计费标准。

需要注意的是,广告业务的收入确认和账款收回存在时间差,因此形成应收账款。相比于同样以广告为主要收入来源的拼多多,宝宝树的广告收入却进入了预收账款,即先收钱,再为商家做推广。对比可以发现大众电商平台和垂直类社区的强势程度差别较大。

另外,2015年到2017年,宝宝树总应收中第三方账款为1.00亿元、1.65亿元、1.60亿元,占当期广告收入的比例为59.88%、61.57%、43.01%,应收账款占比呈下降趋势。

同时,根据宝宝树披露的应收账账龄情况,如果以6个月以内为计算标准。6个月以内的应收账款占比为81.77%、70.00%、85.65%,呈上升趋势。

再看宝宝树的电商业务版块。宝宝树的电商业务分为2个板块,一个是自营模式(类京东),另一个是平台模式(类天猫)。收入确认时点都是在客户确认收货时。但是,在它的招股书中,没有提及自营或平台,如果发生用户退货,后续存在会计处理问题。

从2015年到2017年,宝宝树电商平台模式的交易总额为4.19亿元、10.8亿元、12.60亿元,交易额增速为73.41%。它的交易佣金收取标准为交易额的10%,而市值逼近京东的拼多多,仅收取交易额的0.6%作为佣金收入。

同期,宝宝树电商直销模式的交易总额为4630万元、1.85亿元、2.08亿元,交易额的增速为111.95%。虽然直销模式的交易总额增速高于平台,但是交易总额上,平台为自营模式的6倍。 简单理解,电商营收主要依赖平台上的第三方商户入驻质量。如果入驻的第三方商户贡献值不稳定,那么宝宝树的整个电商营收业绩也将受压。

另外,再把电商模式细化一下,商家入驻平台,需要给平台支付一笔商户押金,计入其他应付款科目。商家在平台销售商品,C端用户通过支付平台付款,支付平台打款给平台,平台扣除佣金后,打款给商家,体现在资产负债表中,应付商家款科目。

其实这两笔资金相加,就是平台可以占用的商家资金,根据其披露,宝宝树的付款周期为一年内结算。2015年到2017年,商户押金为378万、1369.8万、1760.9万,应付商家款为1.00亿元、1.53亿元、1.43亿元,合计为1.04亿元、1.70亿元、1.60亿元。

最后再看宝宝树知识付费业务的收入。宝宝树的知识付费业务包括三部分:开讲(会员费)、专家问答(单次服务费)、快问医生(单次服务费)。2016年和2017年,知识付费业务中,自营收入为168.7万元,875.9万元,占知识付费收入的比例为100%、35.52%,代理收入为0、1589.7万元,占知识付费收入的比例为0%、65%。注意2017年知识付费业务,主要以代理为主,因此这块的毛利率从-19.09%飙升到60%多。总体来看,知识付费这块的收入,还是少得可怜。

宝宝树生态

回头再看宝宝树的生态。如果从2007年算起,过去的十多年中国互联网经历了从PC时代到移动互联网时代的巨大转型,经历了社区、社交、团购、O2O、网红经济、内容电商、海淘、知识付费等无数个热点,每一个热点的背后都是一次行业变迁。宝宝树11年来持续保持创新,不断试错并一直坚挺,相当不易。

如果说,蜜芽和贝贝网是中国母婴垂直电商行业中的两大购物代表,那么宝宝树则属于中国最大的母婴媒体。由于前期宝宝树一直都是经营内容为主,所以整个平台完全属于轻平台运营模式,如同家喻户晓但已光辉不在的四大门户一样,如何打造平台的竞争壁垒,成为资本市场持续的宠儿则是关键。

而为了寻找更好的商业模式实现企业价值的最大化,宝宝树自2007年以来,前后共计涉足了包含Facebook、twitter、zulily、论坛、B2C商城、早教产品、同城、问答、百科、定制商品等十多个领域。由于公司涉及战线太长,导致公司运营精力太分散,以至于截至到目前,宝宝树并未完全打造出一款出类拔萃的“爆款”产品。只能说宝宝树起个大早赶了个晚集。

相对于贝贝网和蜜芽两家母婴垂直购物网站,宝宝树最大的优势,则是市场进入早,先发优势明显,用户规模庞大,覆盖了80%的中国上网父母,其用户月度访问量于2013年超越美国母婴网站babycenter成为全球第一,目前月独立访问量超过1亿。

虽然当下宝宝树历经11年积累的大量母婴人群数据,是吸引资本的关键,但未来就不一定。

宝宝树的未来到底在哪?

根据儿童产业研究中心的数据,预计2018 年中国母婴行业产品市场规模将达到3万亿元,未来10 年将保持15%以上的高增长,母婴服务市场2020 年将达1.7 万亿,年均复合增速17.3%。

梳理整个母婴市场,有包括蜜芽、贝贝网、宝贝格子、妈妈网和辣妈汇等垂直电商,还有阿里和京东等综合性电商平台,线下商超及母婴连锁店,市场竞争激烈。

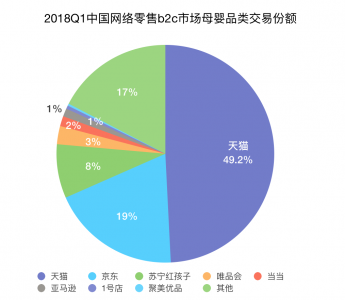

据Analysys易观发布的《中国网络零售B2C市场季度监测报告2018年第1季度》数据显示,2018年第1季度,中国网络零售B2C市场母婴品类交易规模为634.8亿元人民币,与去年同期相比,增长了54.3%。其中天猫以49.2%近一半的市场份额排名第一;京东位列第二,市场份额为19.2%;苏宁红孩子的市场份额为8.0%,排在第三位;唯品会和当当紧随其后,排在第四、第五位。

母婴电商这门生意,综合电商平台天猫和京东就瓜分了整个线上市场近70%的份额,几乎形成了寡头垄断格局。新进入者很难有较大的突破机会。整体来看,宝宝树的压力不止一点点。

抛开宝宝树,再看看整个垂直社区电商行业。它们未来的营收增长天花板到底在哪里?我们以从垂直社区起家的汽车之家(汽车社区)和以股吧起家的东方财富(股票社区),作为了解对象,粗略对比一下。

从业绩规模来看,汽车之家——2015年到2017年营收为34亿元、59.62亿元、62.10亿元,三年营收复合增速为33.8%,市值为86.09亿美元,市盈率约22倍。东方财富——2015年到2017年营收为29.26亿元、23.52亿元、25.47亿元,三年营收复合增速为-6.7%,市值为662.05亿元人民币,市盈率为62倍。宝宝树——2015年到2017年营收分别2.00亿元、5.10亿元、7.30亿元,复合年增长为91%,估值约18亿美元。

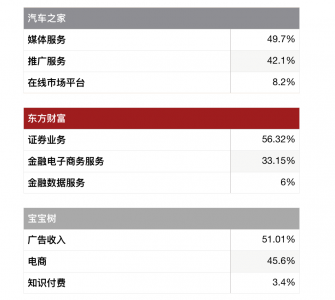

从变现模式来看,汽车之家主要由媒体服务(49.7%)、推广服务(42.1%)、在线市场平台(8.2%)三部分构成。东方财富则由证券业务(56.32%)、金融电子商务服务(33.15%)、金融数据服务(6%)构成。再看宝宝树是由广告收入(51.01%)、电商(45.6%)、知识付费(3.4%)构成。

对比来看,无论是业绩规模,还是营收模型,宝宝树并不比汽车之家、东方财富两家差,但为何估值却一个天上一个地下。其实抛出资本遇冷大背景不谈,很大程度上还是与企业在行业的竞争力息息相关。汽车之家和东方财富两家垂直社区目前已基本建立了一定的行业竞争壁垒,行业其它玩家很难在短期内对其造成致命威胁。而宝宝树就没有那么走运,根据360手机助手的数据显示,与“母婴”相关的应用有512款;应用宝的数据显示,“母婴商城”类应用达132个,“备孕”类应用达90个,“育儿社区”类应用达53个,几乎覆盖了宝宝树所布局的所有领域。宝宝树要想继续守住“最大母婴社区”这匹坐骑,未来必然还有几场硬仗要应对。

最后,对于未来,按照王怀南的说法,国际化将是宝宝树上市后的新看点。这一点,我们可以继续关注。